Moin zusammen,

Moin Andreas,

ich nutze PP schon länger, aber unter “Reports -> Performance” wurden mir noch nie Werte angezeigt, mit denen ich etwas anfangen kann. Was IRR und TTRWOR sind, habe ich mir schon an sich durchgelesen.

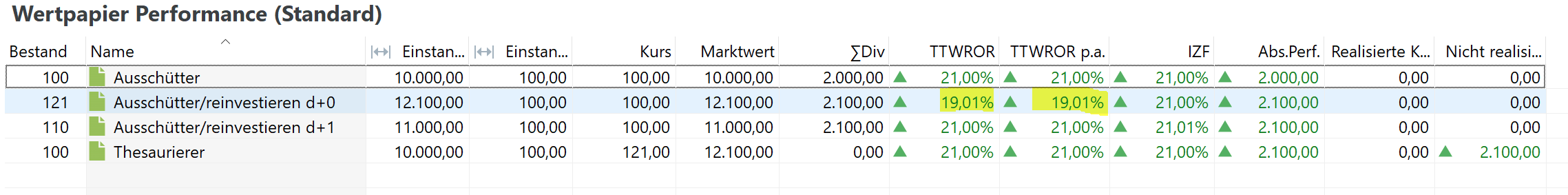

Auch sind die TTRWORund IRR ja auch unter “Statement of assets” und “Securities” zu finden. Unter “Statement of assets” und “Securities” funktionieren die Werte pro Asset genau so, wie ich mir das vorstelle. Aber anscheinend mache ich einen Fehler, der dafür sorgt dass ich unter “Reports -> Performance” immer sehr komische Werte habe.

Unter “Deposit Accounts” habe ich alle Einkäufe, Verkäufe und Dividenden korrekt eingegeben. Was ja auch dazu führt, dass mit IRR und TTRWOR generell pro Asset in den anderen Reports korrekt angezeigt wird.

Hat jemand eine Idee, zunächst ohne dass ich Daten von mir hochlade, woran das liegen kann? Ggf. ist das ja ein bekanntes Anwenderproblem.

Grundsätzliche habe ich zwei XML PP Projekte, beide nun schon ein paar Jahre.

Alle Aktien/Assets bewegen sich in “üblichen” Bereichen. Sagen wir mal pro Jahr zwischen +50% bis -50%, was die IRR und TTWROR in “Statement of assets” und “Securities” auch bestätigt.

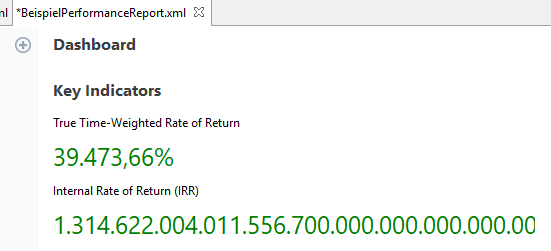

In “Reports -> Performance” bekomme ich in beiden PP Projekten aber folgende Zahlen angezeigt. Hier mal Beispiele meiner Ergebnisse, pro XML PP Projekt und mit verschiedenen Jahren.

(2 Jahre Projekt 1)

TTWROR -707,06 %

IRR NaN%

(3 Jahre Projekt 1)

TTWROR 218.338,80 %

IRR 1.314.622.003

(2 Jahre Projekt 2)

TTWROR 443,66%

IRR 133,17%

(1 Jahre Projekt 2)

TTWROR 152,10 %

IRR 152,10 %

Wie gesagt, diese Werte entsprechen absolut nicht dem Durchschnitt der Assets was ich an IRR und TTWROR unter “Statement of assets” und “Securities” angezeigt bekomme.

Hat jemand einen Tipp?

Danke und liebe Grüße

Manni