Hallo Sateule,

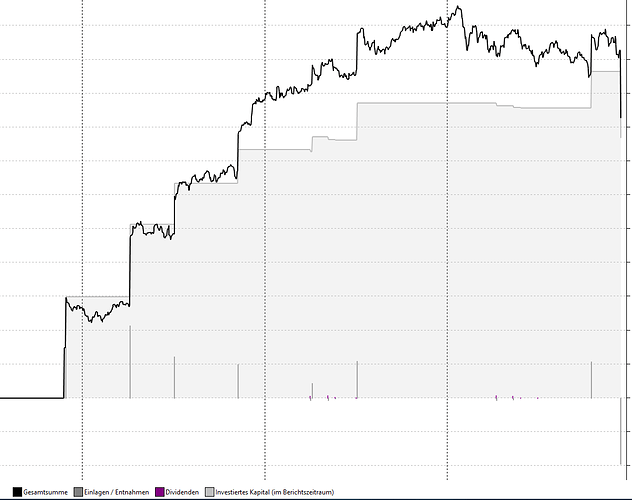

ich glaube das Problem ist hier vor allem der Begriff “investiertes Kapital” im Diagramm / Berichte, da dies eigentlich das “investierte + investierbare Kapital” abbildet, also inklusive Konten.

Deshalb bleibt der Graph bei einer Dividende auch unverändert, da dies durch den Zuwachs auf dem Konto ausgeglichen wird. Wenn Du dagegen in der Performance das investierte Kapital bezüglich eines Depots filterst, so reduziert sich mit einer Dividende richtigerweise auch das investierte Kapital.

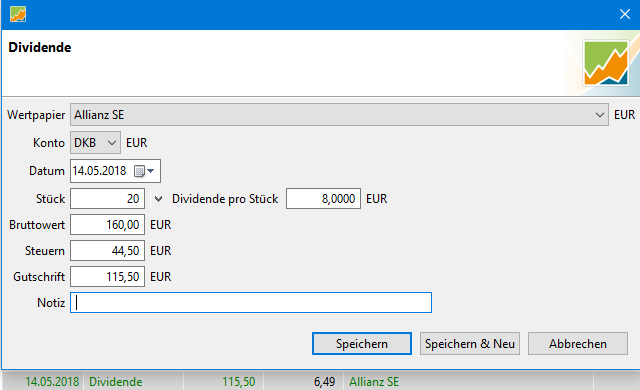

Unternehmen 1:

01.01. Kurswert 100 €

Gewinn Jahresende 10 €

Auszahlung als Dividende 10 €

Kurswert nach Dividendenzahlung 100 €

Nach Dividende bleibt der Kurs bei 100 € und die Dividende reduziert dein investiertes Kapital um 10 € auf 90 € in Bezug auf das Depot. Das “investierte und investierbare Kapital” wie im Diagramm dargestellt bleibt dagegen gleich (90 € Invest + 10 € Konto). Mit Entnahme vom Konto reduziert sich das “investierte und investierbare Kapital”.

Das Widget bei Performance bezüglich des investierten Kapitals des augewählten/gefilterten Depots bleibt dagegen bei 90 €, unabhängig von der Entnahme.

Unternehmen 2:

01.01. Kurswert 100 €

Jahresgewinn 10 €

Keine Dividende

Kurswert Jahresende 110 €

Verkauf Anteile in Höhe von 10 €

Auch hier reduziert sich Dein “investiertes Kapital” durch den Verkauf um 10 € (andernfalls würde die Entahme durch Dividende zu einem anderen invesierten Kapital wie beim Verkauf führen). Auch hier bleibt im Diagramm der Graph “investiertes Kapital” unverändert, da faktisch wieder “investierbares Kapital + investiertes Kapital” als Graph dargestellt werden.

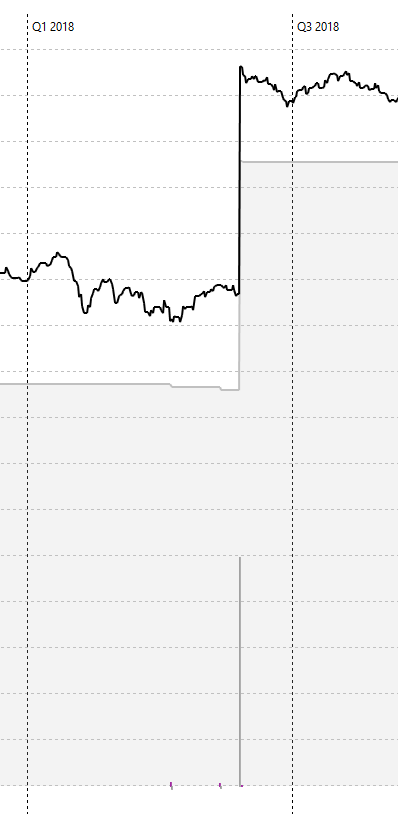

Bei einer zeitlich späteren Entnahme vom Konto reduziert sich der Graph “investiertes Kapital” also erst mit Entnahme vom Konto. Dies bildet aber lediglich die Reduzierung des “investierbaren Kapitals” ab, die Reduzierung des “investierten Kapitals” hat tatsächlich bereits mit Zahlung der Dividende stattgefunden.

Der Dividenzugang sollte also nicht zu einer graphischen Anwachsung führen (da sich das imvestierte Kapital im Depot gleichermmaßen reduziert, wie das investierbare Kapital auf dem Konto wächst).

Im Ergebnis:

Ich würde mir als Feature jedoch gerne wünschen, dass sich nicht nur als Perfomance Widget, sondern auch im Diagramm unter Berichte, das investierte Kapital der Depots anzeigen ließe. Hier würde sich jeder Verkauf/Dividende dann auch unmittelbar auf das investierte Kapital auswirken.

Bei Performance kann ich dies ja, indem ich das investierte Kapital nur in Bezug auf ein/mehrere Depots anwende. Vielleicht würde ingesamt auch die Änderung der Bezeichnung “investiertes Kapital” in “investiertes + investierbares Kapital” oder “investiertes Kapital + Konten” helfen, denn dies bildet es ja tatsächlich ab ohne Filter.

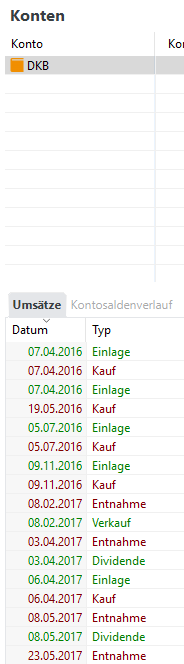

Edit bezüglich dem “Anzeigeproblem” von Sateule:

Im Ergebnis bildet Portfolio Performance also mit der Entnahme der Dividende vom Verrechnungskonto die Reduzierung des investierten Kapitals richtig ab, da dies so zu behandeln wäre wie ein Verkauf. Dass sich dadurch Dein Invest verringert, ist vom Gefühl her nicht intuitiv aber tatsächlich korrekt.

Für die Personen, die keine Entnahme buchen, sondern das Geld auf dem Konto belassen, sieht es hingegen so aus, als wäre das “investierte Kapital” unverändert, wobei sich tatsächlich lediglich das “investierbare” Kapital auf dem Konto erhöht hat. Die Reduzierung des “investierten Kapitals” in Bezug auf das Depot lässt sich dagegen nur in der Performance Übersicht sehen.

Das der Graph sich mit Dividendenauszahlung also weiter vergößert als nur durch die Differenz der Kurszuwächse ist damit korrekt. Im Prinzip bewirkt ein Unternehmensgewinn ohne Dividendenzahlung ein Ansteigen des Kurses, während eine Dividende die investierte Summe reduziert, aber den Kurs unverändert lässt. (Zumindest von der Theorie her).

Du bildest Dein Portfolio somit eigentlich zutreffender ab hinsichtlich des tatsächlich investierten Kapitals, da durch die Entnahme vom Konto quasi das Anwachsen des Kontos als “investierbaren” Kapitals ausgeglichen wird und nur das tatsächlich “investierte” Kapital angezeigt wird.