Das ist quasi regelrecht die Gretchenfrage, vor der wahrscheinlich jeder einmal steht, der Portfolio Performance zum ersten Mal hinterfragt ![]() . Hier kann ich wirklich nur diesen Post empfehlen:

. Hier kann ich wirklich nur diesen Post empfehlen:

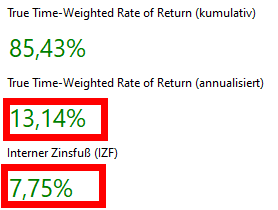

Ich betrachte ehrlich gesagt beides… am liebsten die annualisierten Werte ganz generell:

Aber sie sagen was unterschiedliches aus und das ist am besten im verlinkten Topic erklärt. Ich persönlich kann aber mit dem IZF mehr anfangen. Weil das so die Milchmädchen-Betrachtungsweise ist: Welchen effektiven annualisierten Tagesgeld-Zinssatz habe ich mit meinem Anlageverhalten effektiv realisiert. Denn Tagesgeld kapiere ich ![]() . Ist einfach einfach zu verstehen.

. Ist einfach einfach zu verstehen. ![]()

PS: Nicht wundern, ich habe zwischen Mitte August und Anfang September erfolgreich mit Optionsscheinen auf fallende Kurse gesetzt. Daher habe ich meinen IZF von 4,4% wieder auf 7,75% gesteigert und mir den Großteil der Inflation zurück geholt (nach Steuern ![]() ).

).